フィリピンの法人から海外法人へ支払いをする時、必ず検討しなければならないのが最終源泉税(Final Wthholding Tax)です。

税率が25%と大きく、さらにSurcharge25%が加算されるケースが多いため、100万円の支払いに対し31.25万円+年利12%の利子が加算されますので、慎重に検討しなければなりません。

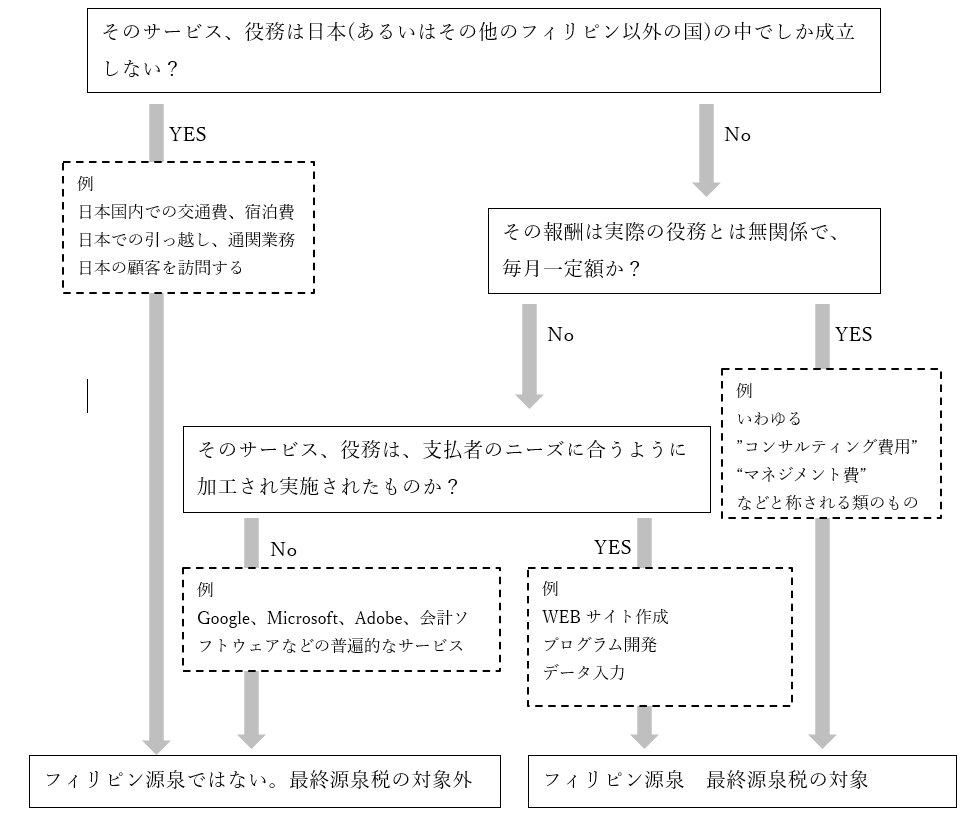

相手への支払い=相手から見れば収入 が、フィリピン源泉であるかどうかが判断のポイントになりますが、何がフィリピン源泉か、というのは定義が非常に曖昧ですので、私の解釈(実際に税務調査で主張するつもりの解釈)を下記にまとめます。

- 明らかにフィリピン源泉で、抗弁するのはほぼ不可能なケース

例 フィリピンから徴収するロイヤリティ、コンサルティング、毎月定額の◯◯料といったもの全て - 明らかにフィリピン源泉ではなく、抗弁可能なケース

例 日本国内での交通費、宿泊費、日本での引っ越しなどの日本国内でしか便益を受け取れないようなサービス - 一見、どちらだかよくわからず、判断に迷うケース

例1 WEB開発などの役務を国外で行い、フィリピンに納品

➔RMC 5-2024 (2024/1/10) 以降、BIRは全てのクロスボーダーサービスをフィリピン源泉と解釈する方向

(個人的見解) 成果品がフィリピン側に渡っているので、フィリピン源泉とせざるを得ない

例2 Remote会議などで海外からコンサルティングなどを受けた

➔(個人的見解) フィリピンに出張に来てコンサルティングをした場合はフィリピン源泉なので、その変化型と考えればフィリピン源泉

例3 日本国内で日本の居住者向けに営業活動をしたり、説明に行ったりといったフィリピン国外での具体的なサービス

➔(個人的見解) 役務が日本国内でしかなしえない。フィリピンに出張してできる内容ではないので、これはフィリピン源泉ではないと主張できる

例4 GoogleやMicrosoftなどのITサービスを利用した、その代金

➔(個人的見解) これらサービスはフィリピン国内になんら設備を設置することなく単に回線を通じて、利用者が国外のサーバーにある実体を利用しているだけである。

これはフィリピン源泉ではないと主張できる。Aceの例とは異なっている。ただしBIRは争う姿勢を変えないと思われる。

※あくまで個人的見解であり、この通りに判断すれば税務調査で抗弁できることを保証するものではありません。