― 取締役全員が株主という中小企業で起きる支配権トラブル ―

フィリピンのローカル法人では、取締役全員が株主でもあるという構成が少なくありません。

典型的なのが、次のようなケースです。

現在の構成

- 株主兼取締役:5名

・フィリピン人:3名(合計60%の株式)

・日本人:2名(40%の株式) - この5名が全株式を保有

→ したがって、「取締役会」=「株主総会」という状態。

このような構成では、形式上も実質上も取締役会が最高意思決定機関となり、

株主と取締役の権限が混在します。

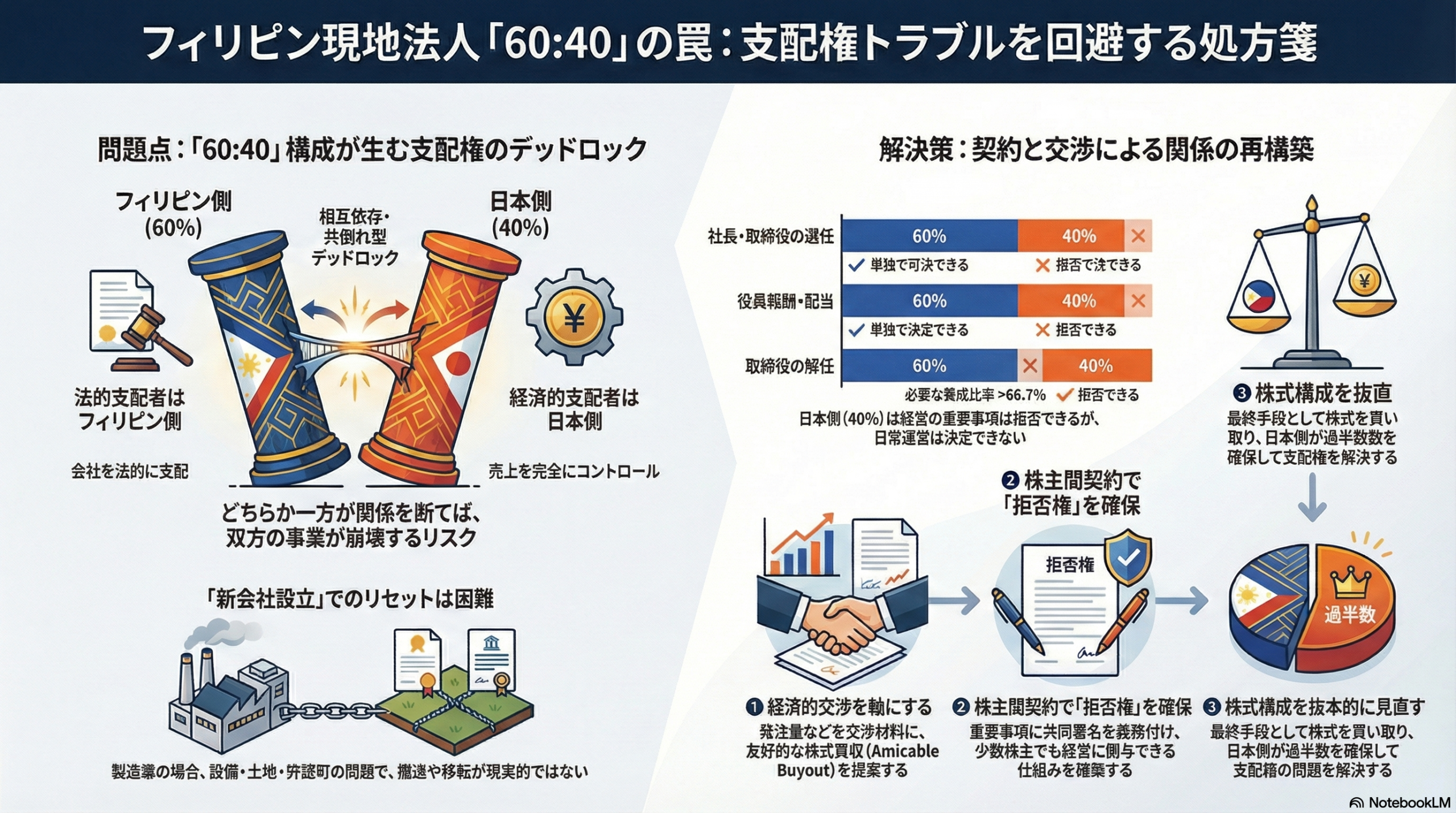

権力の所在:60%が握る「多数決の壁」

フィリピンの会社法では、株式の過半数を持つ株主が会社を支配します。

したがって、60%を持つフィリピン側が以下のような権限を持ちます。

| 項目 | 決定機関 | 賛成要件 | 結果 |

|---|---|---|---|

| 社長・取締役の選任 | 株主総会 | 株式の過半数 | フィリピン側が単独で可決可能 |

| 役員報酬・配当 | 株主総会 | 株式の過半数 | フィリピン側が決定できる |

| 取締役の解任 | 株主総会 | 株式の2/3(66.7%) | フィリピン側のみでは不可(60%では足りない) |

| 定款変更・合併・解散 | 株主総会 | 株式の2/3 | フィリピン側のみでは不可 |

つまり、日本側(40%)は重要事項をブロックできるが、日常運営には介入できないという構造です。

実際の事業構造:相互依存の関係

この会社は日本からの受託だけを行っており、販売先は日本側親会社(40%株主)だけです。

他の販路は存在せず、日本側が取引を止めれば売上は即ゼロになります。

しかし逆に、日本側もそのフィリピン法人以外に外注拠点を持たないため、発注を完全に止めることもできません。

在庫を確保して一時的に発注を減らすことで圧力をかけることはできますが、長期的に停止すれば日本側の体制も崩壊します。

つまり、

💡 フィリピン側:法的支配者だが、日本側への経済依存が大きい

💡 日本側:経済的支配者だが、インフラを握られている

という「相互依存・共倒れ型」の関係になっています。

新会社設立によるリセット

日本側としては「新会社を設立して取引を移す」案は有効ですが、製造業の場合は現実的に困難な場合もあります。

- 製造業の場合には大量の機械や構築物があり、再構築コストが膨大。

- 製造業の場合、工場および土地をフィリピン法人が所有していることもあり、移転ができない。

- BOC(税関)やPEZAなどの許認可は特定のヤード(敷地)を前提としており、

新会社設立時には再承認が必要。これには時間・コスト・政治的調整を要する。

つまり、「出ていく」ことが現実的にできない構造になっており、

実質的には関係の再構築(再交渉)しか選択肢がないということもありえます。

日本側が「社長交代」を望む場合の現実的ステップ

① 経済的交渉を軸にする

発注量を一時的に抑え、在庫を確保しつつ、

「現経営体制では継続が難しい」という現実を提示する。

この圧力を背景に、フィリピン側に自主的な社長交代や株式譲渡を提案します。

(フィリピンでは“amicable buyout”=友好的買収という形が一般的です)

② 株主間契約(Shareholders’ Agreement)の締結

今後取引を継続する条件として、

- 社長任命・取締役選任には双方の同意を要する

- 重要事項(銀行口座・契約・雇用・資金移動など)は共同署名制

- 退任・退出時の株式買戻し条項(buyout clause)を明記

これにより、法的には少数株主でも**拒否権(veto power)**を契約で確保できます。

③ 株主構成の見直し(株式の買い取り)

最終的には、フィリピン側の一部株主から株式を買い取り、

日本側が過半数(>50%)を確保するのが最も確実な解決策です。

製造業であっても、輸出比率が60%以上であれば外資100%も合法です。

まとめ

- フィリピン側が60%を持つ限り、法的支配権は常にフィリピン側にある

- 日本側は40%の少数株主で、社長交代を単独で決議することはできない

- 双方が経済的に依存し合っており、力による解決は不可能

- 新会社設立も、資産・土地・許認可の制約により現実的ではないことがある

- よって、契約の再構築と株主交渉による解決が唯一の道

最後に

このような「60:40構成+取締役全員株主型」の企業は、法的にはシンプルでも、実態は極めて複雑な「相互依存構造」です。

表面上は共同経営に見えても、一度信頼関係が崩れれば、法的にも経済的にも身動きが取れない状態に陥ります。

問題が顕在化する前に、契約・署名権・退出条件を見直し、将来の出口を設計することが最も重要です。